生前贈与と税金

相続税の基礎控除が減額され、相続税対策として「生前贈与」を考えられる方も多くいらっしゃいます。相続時の財産を減らしておくためです。

贈与じたいは、贈与する人と、もらう人(受贈者)の合意があれば、特に複雑な手続きなどありません。しかし、年間で110万円を超えて贈与を受けると贈与税の対象になり、贈与を受ける額が660万円を超えてくると、贈与税は100万単位でかかってきます。

特に、自宅土地建物など不動産の名義を、自分が元気なうちに子供に変更しておきたいというご相談を頂く事が多いのですが、名義の変更は、売買か贈与のいずれかによる事になります。無償で変更するのであれば、贈与になり、贈与税が課税されます。もし土地の価値が1,500万円だとすると、約450万円の贈与税が課税される事になります。

このように、贈与を安易に行うと、後に税務署から高額の納税通知がきて慌てる事になってしまいます。贈与する前に必ず税理士などの専門家にご相談頂ければと思います。

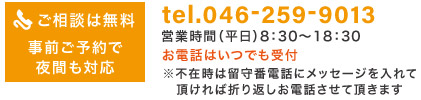

以下に、贈与税と、相続税対策となりうる贈与に関する各種制度を記載していますので、ご参照下さい。疑問などございましたら、いつでもお電話下さい。贈与等登記についても、ご相談は無料です。海老名市、座間市、綾瀬市、大和市、厚木市、相模原市の方はもちろん、神奈川県全域大丈夫です。

贈与税の原則である「暦年課税」について

1年ごとに、その年の1月1日から12月31日までの1年間に個人からもらった財産の価格を合計し、基礎控除の110万円を差引き、その残額に下表の税率をかけて算定します。

(贈与税額速算表)

|

贈与額(110万控除後の額) |

200万以下 |

300万以下 |

400万以下 |

600万以下 |

1,000万以下 |

1,500万以下 |

3,000万以下 |

3,000万超 |

|

税率 |

10% |

15% |

20% |

30% |

40% |

45% |

50% |

55% |

|

控除額 |

- |

10万 |

25万 |

65万 |

125万 |

175万 |

250万 |

400万 |

(例)贈与額400万円の場合:(400万-110万)×15%-10万=33.5万円

年間で110万円以内の贈与であれば、贈与税はかかりません。そのため、毎年毎年110万円以内の金額を子や孫に贈与したり、不動産の評価額(土地については路線価で算出)から、110万円以内の「持分」を計算して、数年かけて毎年「持分」を贈与していくという方法をとることが可能です。

ただし、毎年毎年、新たに贈与契約をしたものである必要があります。一つの贈与契約で、その内容が分割して譲渡していきますというものだと税務署に認定されると、1回で総額の贈与がおこなわれたものとして課税対象とされます。

また、贈与は、あげる方ともらう方の契約ですので、子供の預金口座に毎年入金していても、子供がそれを把握していなければ、贈与は無かったものと扱われます。そして子供の口座の通帳や印鑑を親が管理している場合は、贈与では無いと認定される傾向にあります。

なお、110万円の基礎控除は、もらう側1人についてなので、3人に贈与する場合は、330万円までは贈与税の対象になりません。逆に、1人の子が、両親から100万円ずつの合計200万円の贈与を受けると、110万円を超える90万円について贈与税の対象になります。

相続時精算課税制度

贈与税には、上記の「暦年課税」と、この「相続時精算課税」の2つがあり、一定の要件に該当する場合には、相続時精算課税を選択することができます。相続時精算課税制度については別ページをご覧ください。

住宅取得資金贈与の非課税制度

居住用家屋を新築・購入などする際に、父母や祖父母から贈与を受けた場合に、一定額まで非課税となる制度があります。

住宅取得資金贈与の非課税制度については別ページをご覧ください。

夫婦間の居住用不動産贈与の配偶者控除(20年贈与)

① 婚姻期間が20年以上の夫婦の間で、

② 配偶者から贈与された財産が、自分が住むための居住用不動産または居住用不動産を取得するための金銭であり、

③ 贈与を受けた年の翌年3月15日までにその不動産に現実に住み、その後も引き続き住む見込みである場合には、

④ 基礎控除110万円のほかに2,000万円まで控除されます。

よって、2,110万円まで贈与税がかかりません。ご主人の名義で購入した自宅について、婚姻20年以上経過後に、全部または一部を奥様に名義変更される方も多くいらっしゃいます。

なお、この控除を受けるためには、確定申告の時期に、税務署へ贈与の申告することが必要です。

不動産取得税と登記の登録免許税はかかります!

上記の制度を利用して、贈与税が課税されなくなっても、不動産取得税と、登記の際の登録免許税は課税されますので、その点は計算に入れておく必要があります。ご注意ください。

不動産取得税

固定資産税評価額の3%です。ただし、土地については固定資産税評価額の2分の1に軽減されています。例えば、固定資産税評価額が土地は1,000万、建物は500万だとすると、1,000万×1/2+500万=1,000万×3%=30万円になります。

登録免許税

固定資産税評価額の2%です。上記例だと、1,500万×2%=30万円になります。この他に、司法書士に登記を依頼すれば司法書士手数料がかかります。